Это задача со звёздочкой, но её всё равно придётся решать. Ведь на кону наши деньги, которые нужно сохранить и преумножить: именно ради этого люди обращаются к трейдингу.

ЧИТАЙТЕ ТАКЖЕ: Разоблачение сайтов, которые разводят от имени Alibaba

Разумеется, торговля всегда связана с риском уже по своей природе: это естественная часть процесса, о которой честная компания предупреждает на своём сайте и на каждом шаге взаимодействия. Если брокер мошенник, то потеря денег из риска превращается в обязательное явление. Однако между благонамеренными финансовыми посредниками и отъявленными жуликами есть немаленькая, очень умная, осторожная и оттого особенно опасная прослойка компаний.

Это брокеры, которые не являются откровенными аферистами, но расставляют на пути своих клиентов множество тонких и эффективных ловушек. Делая всё, чтобы жертва запуталась в паутине и потеряла деньги по внешне благопристойным и совершенно естественным причинам.

Такие ушлые брокеры отлично знают, чем манипулировать можно, а чем чревато. В XXI веке трейдер вполне может разобраться, как установить скрипты по отслеживанию реальных спредов, как сравнивать котировки хотя бы в Эксель-файлике, как сличать исполнение ордеров и чем автоматические советники могут помочь в проверке прозрачности работы компании и в соответствии того, что она обещала, реальности.

Таким образом ушлым брокерам, которые хотят работать и зарабатывать долго, счастливо, без проблем с законом и рисков закрытия, остаётся только тонкое, малозаметное манипулирование торговыми условиями. Именно такие манипуляции мы разберём в этой статье.

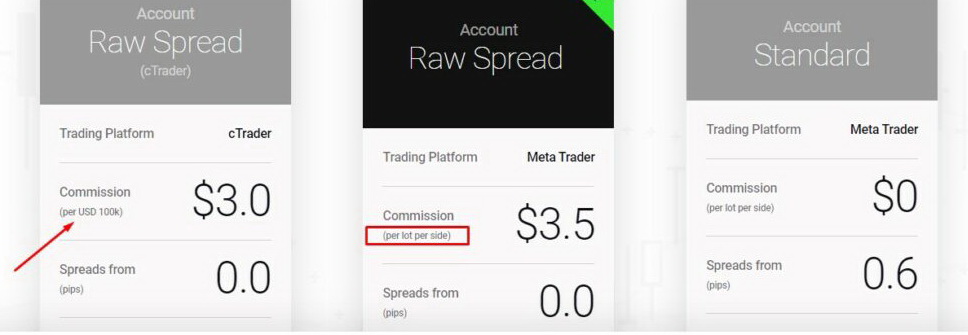

Проблема 1: подлинный размер комиссии по ECN-счетам

Львиная доля финансовых посредников использует два ключевых вида счетов, на основе которых могут быть выстроены отдельные вариации. Как правило, это:

- счёт со спредом от 0 пунктов, зато с комиссионным сбором за каждый целый проторгованный лот.

- счёт без комиссии, но спред уже не нулевой, а начинается с какой-то отметки пунктов.

На первый взгляд система справедливая и прозрачная: брокеру тоже надо зарабатывать, делает он это совершенно легально одним из двух способов. Но здесь есть место для манипуляций.

Следите за руками. Допустим, посредник заявил фиксированную комиссию 7 долларов США за полный лот. И намерен взимать её при любом выборе актива клиентом. Однако сверх этого брокер может добавить свой ранее заявленный спред «от 0 п.», потихоньку продемонстрировав, что это самое от нуля не равно нулю и вообще является понятием растяжимым. Причём растяжимым исключительно в сторону выгоды посредника, разумеется.

Этот самый спред от 0 п. может в реальности оказаться и 0,5, и более того. Прибавьте его к комиссии, и выгода предложения резко начнёт таять. Брокер это понимает, но отказываться от законодательно допустимого двойного побора закономерно не желает. Решение проблемы простое, как всё гениальное: за один шаг некоторые брокеры показывают не все предстоящие сборы, а только сбор за одно действие. К примеру, вполне адекватные 3,5 $.

Обратите внимание на скриншот: мы обвели красной рамочкой малозаметную приписку, иначе она терялась на странице сайта. Она означает, что 3,5 бакса с клиента снимут дважды: первый раз за открытие сделки, второй за закрытие её же. Итого речь уже не о 3,5, а о целых 7 долларах США.

Хитренький брокер вроде как выполнил законодательные требования о корректном информировании своих клиентов про все условия. Однако самый невыгодный пункт преподнёс так, чтобы его заметило как можно меньшее число людей. Иначе же могут отказаться от сделки с такими поборами и брокер останется без заработка.

Метод противодействия. Необходимо самым тщательным образом читать условия: всё множество букв, все примечания мелким шрифтом. Удобно будет распечатать и подчёркивать проблемные места контрастным цветом.

Также полезно принять, что нет смысла выискивать у брокера самый выгодный счёт: таких не бывает. Зато есть более и менее привлекательные варианты аккаунтов при определённых условиях. Тредеру полезно определиться со своими потребностями и задачами и изучать предложения уже через собственную призму.

Проблема 2: разные условия под VPN или TOR

Множество Интернет-пользователей из РФ используют данные сервисы, в том числе на постоянной основе. Привычка к их применению вызывает ситуации «забыл выключить».

Малозаметный значок в углу экрана, изменивший адрес на какую-то определённую либо случайно выбранную страну меняет торговые условия. Брокеры совершенно законно выдвигают для резидентов разных стран различающиеся предложения.

Крупные международные брокеры стараются обзавестись представительствами в нескольких государствах, оформляя лицензии на финансовую деятельность по локальным правилам. Европейское подразделения зажаты в жёсткие тиски регулирования ЕС с серьёзными ограничениями по левериджу, бонусным программам и т.д. В то время как офшорные подразделения, получившие лицензию Белиза, Маврикия, Вануата и др. чувствуют себя более свободно.

Поэтому у одного международного брокера в зависимости от юрисдикции подразделения совершенно законно разработаны разные условия. Допустим, трейдер сидит под любимым VPN, имитируя вход из европейской страны и читает на сайте брокера одни условия. После этого клиент входит в личный кабинет брокера, где указывал подлинную юрисдикцию, да ещё подтверждал её скан-копиями документов. На страны условного СНГ европейское регулирование не распространяется, в них международный брокер либо отказывается предоставлять услуги из-за санкционных ограничений, либо предлагает те же, что и в офшорах.

О чём думает трейдер, обнаружив различия в информации на сайте и в своём личном кабинете? Что брокер манипулирует цифрами либо не обновляет на сайте значимую информацию своевременно. В любом случае торговать с таким брокером человеку расхочется, и совершенно зря. Это тот случай, когда в разнице условий виноват не брокер, а оставленный включенным VPN.

Метод противодействия. Изучать условия брокеров со своего подлинного IP, взяв за привычку проверять, не забыли ли выключить сервисы изменения адреса. Это поможет избежать неприятных сюрпризов с изменением условий и напрасных трат времени. Согласитесь, довольно обидно провозиться с тщательным изучением условий и регистрацией, чтобы спустя несколько человеко-часов выяснить, что компания не оказывает услуги резидентам РФ либо предлагает неподходящие для вас условия.

Проблема 3: кредитное плечо

Регуляторы стран Европы законодательно ограничили леверидж для непрофессиональных инвесторов на уровне 1:30. Этот потолок не слишком выгоден для брокеров, поэтому некоторые используют методы смягчения ограничений: причём не все они являются противозаконными.

Поле для манёвра обеспечивает то, что указанный в личном кабинете трейдера леверидж применим ко всему его счёту — но не ко всем активам. По умолчанию кредитное плечо прописывают для торговли валютными парами, в то время как по акциям и децентрализованным цифровым валютам уровень может оказаться совершенно иным. Разумеется, кредитное плечо тянет за собой другую маржинальность и не слишком внимательный трейдер внезапно для себя может поймать стоп-аут и прочие неприятные сюрпризы.

Метод противодействия. Быть внимательнее. В частности, готовясь открывать сделку через терминал, стоит пересмотреть спецификацию абсолютно всех контрактов. Процент маржи является дополнительным показателем реального уровня кредитного плеча. Например, если заявлена маржа на уровне 2 %, это показатель левериджа 1:50.

Также полезно помнить, что в условиях повышенной волантильности брокеры вправе принять одностороннее решение урезать кредитное плечо: это прописывают в торговых условиях. Предупреждение о корректировки левереджа несложно пропустить, поэтому дополнительная перепроверка по этой части перед каждой сделкой станет полезной привычкой.

ЧИТАЙТЕ ТАКЖЕ: OCD Finance — разоблачение легенды и схемы развода лжеброкера

Заключение

Необходимо внимательно читать все материалы о работе с присмотренным брокером. Кроме торговых условий стоит изучить клиентский договор и FAQ. Если заметили в них противоречащие друг другу моменты, выделите их для себя. При заинтересованности в работе именно с этим брокером адресуйте вопросы техподдержке. Также стоит завести полезную привычку перепроверять критичные параметры каждой сделки перед её подтверждением.